кредитные рейтинги

⭐️Серия дефолтов и каскадное падение 💣💥Кто следующий? Уральская сталь, Делимобиль, Ctrl лизинг… М.Видео?

- 07 декабря 2025, 10:10

- |

Серия дефолтов пошатнула веру в рынок. Тех.дефолт Чистой планеты прошел более-менее незаметно, но Монополия с объемом выпусков >7 млрд привела к каскадному падению в других облигациях

Чтобы ответить на вопрос или мема выше нужно разобраться, что такое ВДО. Единой общепризнанной формулировки мы не нашли. Зато есть определение от ЦБ:

— кредитный рейтинг не выше ВВВ (включая выпуски без рейтинга)

— объем выпуска до 2 млрд

— премия доходности к ключевой ставке >5%

Критерии должны выполняться одновременно. Т.к. у Монополии рейтинг был совсем недавно ВВВ+ и учитывая суммы выпусков >7 млрд. (самый большой 3 млрд), то в глазах регулятора это не ВДО. И компании, о которых мы поговорим ниже тоже не ВДО, но… они падают

🏭Уральская сталь

Обзор тут 👈. Кратко:

🔻Вывод средств из бизнеса: предположительно займ и дивиденды на 60 млрд

🔻Цикличная отрасль: не надо радоваться низкому долгу по показателю долг/EBITDA. Прибыль снизится ➡️EBITDA снизится ➡️долг перекосится (вспоминаем Сегежу)

( Читать дальше )

- комментировать

- 9.3К | ★2

- Комментарии ( 15 )

⚡ Как не нарваться на дефолт в облигациях?

- 03 ноября 2025, 19:45

- |

📌 Пока компании продолжают соревноваться в доходности новых выпусков облигаций, предлагаю взглянуть на статистику по дефолтам и делюсь своими мыслями, как выбирать надёжные облигации.

1️⃣ СТАТИСТИКА ДЕФОЛТОВ:

• До 2024 года мало кто задумывался о дефолтах, ведь с 2018 по 2023 годы в год случался максимум 1 дефолт по облигациям.

• Наступил 2024 год, и ключевая ставка за пару месяцев повысилась с 16% до 21%. Доходы компаний начали замедляться, брать кредиты стало дороже, рассчитать свои возможности менеджменту стало труднее. Итог – 20 дефолтов в 2024 году, причём все во второй половине года.

• В 2025 году компании были вынуждены почти полгода жить с ключевой ставкой 21%, даже в более менее устойчивых компаниях возникли проблемы с запасом прочности. С начала 2025 года и до сегодняшнего дня дефолт зафиксирован в 178 (!) выпусках облигаций у более 20 компаний.

• Сделал наглядный график числа дефолтов, данные брал с официального сайта Мосбиржи. Пока уверенно идём к 200+ дефолтам за 2025 год, похожие цифры были последний раз в знаменитом 2008 году.

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «Сэтл Групп» присвоен А.ru | ООО «Р-Вижн» подтвердил рейтинг ruА+ | ООО «Реиннольц» присвоен ruВВ-)

- 04 октября 2025, 09:00

- |

🟢ООО «Сэтл Групп»

НКР присвоили ООО «Сэтл Групп» кредитный рейтинг A.ru со стабильным прогнозом.

ООО «Сэтл Групп» — материнская компания российской девелоперской группы Setl Group. Группа строит жильё классов от «комфорт» до элитного, а также объекты социальной и коммерческой инфраструктуры в Санкт-Петербурге, Ленинградской и Калининградской областях. Группа является лидером по объёму текущего строительства в Санкт-Петербурге в 2025 году. Общая продаваемая площадь объектов группы во всех регионах присутствия составляет около 1,4 млн м2.

Группа поддерживает умеренную долговую нагрузку: отношение совокупного долга к OIBDA1 (учитывая корректировки НКР в отношении денежных средств на эскроу-счетах) на конец 2024 года составляло 2,3. По итогам 2025 года ожидается рост долговой нагрузки, преимущественно в результате роста кредитного портфеля на фоне увеличения количества строящихся объектов, однако значение останется умеренным — 2,7.

( Читать дальше )

Дайджест по рейтинговым действиям в высокодоходном сегмента, портфеле PRObonds ВДО и розничных инвестиционных облигаций за прошедшую неделю

- 07 сентября 2025, 18:39

- |

Эксперт РА подтвердило рейтинг кредитоспособности на уровне ruBB-, прогноз по рейтингу изменён с позитивного на негативный.

АО МФК «МК» функционирует с 2005 года и специализируется на выдаче займов представителям микро-, малого и среднего бизнеса, а также физическим лицам, занятым в торговле и на небольших производственных микропредприятиях. МФК имеет представительства в более чем 20 городах России в 6 федеральных округах.

Объём выданных микрозаймов за период с 01.04.2024 по 01.04.2025 сократился на 16% относительно аналогичного периода годом ранее и составил 1,8 млрд руб.

Регуляторный капитал за период с 01.04.2024 по 01.04.2025 с учётом невозможности распределения дивидендов вырос на 22% и составил 1,2 млрд руб. Как следствие указанного и с учётом снижения объёма работающих активов норматив достаточности капитала НМФК1 за тот же период вырос с 24 до 33%.

Задолженность по микрозаймам, просроченная более 90 дней, за период с 01.04.2025 по 01.04.2025 выросла с 8 до 12% совокупного портфеля на 01.04.2025. Однако агентство также приняло во внимание практику раннего списания долгов для взыскания за балансом компании – так, с учётом забалансовой просроченной задолженности, доля NPL90+ на 01.04.2025 составила 32% совокупного объёма требований (годом ранее – 18%).

( Читать дальше )

❓ Стоит ли доверять кредитным рейтингам?

- 22 июля 2025, 19:42

- |

📌 Многие инвесторы при поверхностном анализе высокодоходных облигаций смотрят лишь на 3 вещи – название компании, доходность к погашению и кредитный рейтинг компании. Сегодня подробнее расскажу о тех самых рейтинговых «звёздочках» в приложениях брокеров, и почему зачастую стоит быть более внимательным.

🔍 СУТЬ РЕЙТИНГОВЫХ АГЕНТСТВ:

• Кредитный рейтинг облигаций – это оценка способности компании вовремя выплачивать купоны и погашать сумму долга. Такую оценку выдают независимые рейтинговые агентства, используя свою методику.

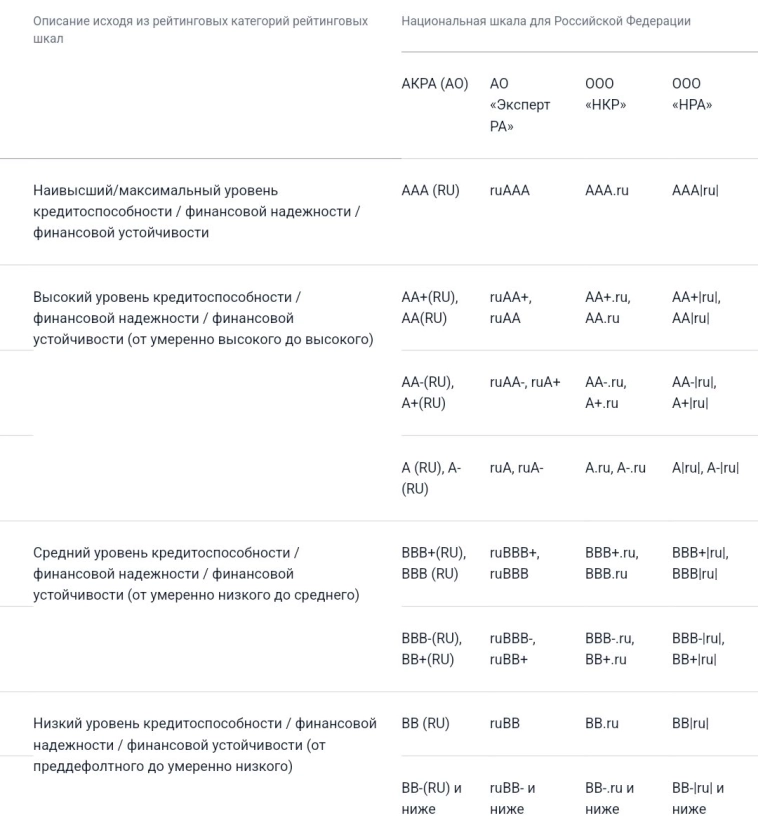

• Сейчас в России действуют 4 рейтинговых агентства – АКРА, Эксперт РА, НКР, НРА. Они присваивают рейтинг по шкале от ААА (наивысший уровень кредитоспособности) до С или D (преддефолтный или фактический дефолт).

• При определении рейтинга учитываются финансовое положение компании, её платёжеспособность, история предыдущих платежей, прогнозируемые доходы и прочие факторы.

🤔 ОШИБКИ ИЛИ ПОГРЕШНОСТЬ?

• Решил выделить 3 свежих примера, когда компании с сомнительными фин. результатами получали рейтинг выше B (средняя степень надёжности), после чего случался дефолт:

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях («Мосрегионлифт» понижен до ruC | «Омега» снижен с BBB-.ru до BB.ru | «Нафтатранс плюс» понижен до С|ru| )

- 21 июня 2025, 10:23

- |

🟢ООО «Помощь интернет-магазинам»

Эксперт РА повысило рейтинг кредитоспособности до уровня ruВВВ- и изменило прогноз на стабильный. Ранее у компании действовал кредитный рейтинг на уровне ruВВ+ с позитивным прогнозом.

ООО «Помощь интернет-магазинам» является поставщиком SAAS-сервисов на рынке электронной коммерции – специализируется на предоставлении посредством разработанного программного обеспечения различных услуг для интернет-магазинов, реализующих товары конечным покупателям через службы доставки.

Отношение долга на 31.12.2024, скорректированного на денежные средства, к EBITDA за 2024 г. по расчетам агентства составило 0,7х против 3,6х годом ранее, что по бенчмаркам агентства соответствует максимальной оценке. Агентство ожидает сохранения долговой нагрузки на уровне ниже 1,0х в среднесрочной перспективе.

Имея статус IT-компании, ПИМ предоставлен доступ к банковскому финансированию по льготной ставке, что позитивно сказывается на процентной нагрузке. Компания не имеет планов по агрессивному наращиванию долгового портфеля на горизонте одного-двух лет, соответственно агентство не ожидает ухудшения метрик процентной нагрузки в прогнозном периоде.

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях («ГК Пионер» подтвержден на уровне А-(RU) | «ЛЕГЕНДА» подтвержден на уровне ВВВ (RU) | АО им. Т.Г. Шевченко подтвержден на уровне ВВ+.ru)

- 14 июня 2025, 10:11

- |

🟢АО им. Т. Г. Шевченко

НКР подтвердило кредитный рейтинг на уровне BB+.ru

АО им. Т. Г. Шевченко — сельскохозяйственное предприятие, занимающееся выращиванием и производством сельскохозяйственной продукции в Краснодарском крае с 2004 года. Входит в группу компаний «Центр». Компания преимущественно выращивает озимую пшеницу, сахарную свёклу, кукурузу, подсолнечник и прочие культуры.

Оценку финансового профиля АО им. Т. Г. Шевченко поддерживают низкая долговая нагрузка и высокий уровень обслуживания долга: отношение совокупного долга к OIBDA снизилось с 1,2 в 2023 году до 0,9 в 2024 году, а отношение OIBDA к процентным расходам увеличилось с 4,8 до 9,4. По мнению НКР, обе тенденции сохранятся и в 2025 году.

Компания располагает устойчивой структурой фондирования: доля собственного капитала в валюте баланса по итогам 2023 и 2024 годов составляла 65% и 75% соответственно.

Невысокая оценка уровня ликвидности обусловлена небольшим размером денежных средств на расчётных счетах в сравнении с краткосрочными обязательствами компании, что может быть вызвано свободным перетоком денежных средств между АО им. Т. Г. Шевченко и её материнской компанией. При этом отношение оборотных активов к краткосрочным обязательствам остаётся высоким, хотя и снижается: 178% в 2023 году и 122% в 2024 году.

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях («ТЛК», подтвержден на уровне ruBB- | «Лизинг Трейд», подтвержден ruBBB- | ТГК-14, рейтинг на пересмотре, с возможностью понижения)

- 07 июня 2025, 09:57

- |

🟢ООО «Транспортная лизинговая компания»

Эксперт РА подтвердило рейтинг кредитоспособности на уровне ruВB-

ООО «Транспортная лизинговая компания» – небольшая компания, созданная в 2002 году с целью увеличения объема продаж автотехники крупным дилером отечественных производителей. В лизинговом портфеле преобладают автобусы, грузовой транспорт и прочая спецтехника.

Коэффициент автономии поддерживается на приемлемом уровне и составил 11% на 01.01.2025. Компания не планирует выплату дивидендов в 2025 году, что окажет дополнительную поддержку капитальной позиции.

В анализируемом периоде отмечается рост диверсификации кредитных рисков: доля топ-10 кредитных рисков снизилась с 31 до 22% их совокупного объёма, на крупнейший приходится – 4,4%.

Основу активов компании составляют ЧИЛ (87% на 01.01.2025), качество которых поддерживается на комфортном уровне: доля ЧИЛ с просроченной задолженностью более 90 дней за год выросла с 0,1 до 1,6% портфеля, объем изъятого имущества и активы по расторгнутым договорам совокупно эквивалентны 1,3% ЧИЛ.

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «ММЗ» подтвержден В+|ru| | «Новосибирскавтодор» подтвержден А-.ru с негативным прогнозом)

- 24 мая 2025, 09:49

- |

ООО «Нэппи Клаб» специализируется на продажах товаров под собственным брендом NappyClub для беременных женщин и родителей, а также детей в возрасте до трех лет: детская и женская гигиена, косметика, бытовая химия, детская одежда, посуда и игрушки. Продукция Нэппи Клаб реализуется исключительно через онлайн каналы по модели Direct-to-Consumer через собственные сайт и приложение, либо с помощью маркетплейсов.

Статус «под наблюдением» был ранее установлен в связи с нарушением срока выплаты купона по биржевым облигациям серии БО-01(ISIN RU000A109KG1), который должен был быть уплачен 17.02.2025. Купон в размере 3,1 млн руб. был выплачен в полном объеме 18.02.2025. Платежи по облигациям осуществляются компанией ежемесячно. Продле

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях («Урожай» подтвержден на уровне ВВ-(RU) | «Проект 111» подтвержден на уровне ruBBB-| «СЭЗ им. Серго Орджоникидзе» повышен до ВВВ+(RU)

- 17 мая 2025, 09:24

- |

🟢 ООО «Проект 111»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBBB

ООО «Проект 111» специализируется на поставках, производстве и разработке мерча, промопродукции и бизнес-подарков. Компания была основана в 1993 году, головной офис располагается в Санкт-Петербурге, также функционируют производственно-складской комплекс в Ленинградской области, распределительный центр в Московской области и офис продаж в Москве.

Учитывая сильные колебания оборотного капитала и привлекаемого долга, качественная оценка ликвидности находится на среднем уровне. Прогнозная ликвидность оценивается на высоком уровне, т.к. операционный денежный поток на горизонте года от 31.12.2024 с учетом остатка денежных средств на отчетную дату покрывает все направления использования ликвидности.

Компания поддерживает низкий уровень долговой нагрузки: в терминах отношения скорректированного долга (с учетом аренды и денежных средств) на отчетную дату к EBITDA по итогам 2024 (далее – отчетный период) показатель составил 0,5х (годом ранее – 0,7х). Агентство не предполагает существенного роста показателя на фоне отсутствия у компании планов по увеличению объемов заимствований и наличия возможностей по фондированию роста бизнеса за счет операционного потока.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал